金利タイプの「固定金利 vs 変動金利」は、住宅ローンの永遠のテーマです。

ちょっと待ってください。検討する前に、金利タイプの違いはご存知でしょうか?検討を始める前にそれぞれの特徴やメリット、デメリットを抑えておきましょう。

目次

3つの金利タイプの特徴

金利タイプには固定金利型、変動金利型、固定金利選択型があります。

固定金利型

固定金利のグラフ

固定金利のグラフ固定金利型は借りたときの金利が借りている間はずっと変わりません。いったん借りてしまえば金利が変わらないので、世の中の経済状況に影響を受けません。毎月の返済額が変わらないため、生活のプランが立てやすいのが特徴です。

安定重視のため金利は他のタイプに比べて高いです。

変動金利型

変動金利のグラフ

変動金利のグラフ変動金利型はその名の通り金利はその時々の金利状況によって変化します。見直しの時期は毎年4月1日と10月1日の年2回です。ただし返済額の見直しは5年に1度です。見直しまでの間に金利が変わりますが、元金と利息の返済額が自動で調整されます。金利が上がれば元金の減りは遅くなります。

急激な金利上昇が発生すると「未払い利息」という恐ろしい問題に直面しますので注意が必要です。

固定金利選択型

固定金利選択型は当初〇年間固定金利になり、その期間が過ぎると変動金利に移行します。「〇年間」は短いほど金利は低くなり、長いほど高くなります。HMや銀行では当初10年間固定金利タイプを勧めてくることが多いです。

3つの金利型のメリット、デメリット

それぞれの金利タイプにはメリット、デメリットが存在します。

固定金利型

- 住宅ローンを借りた時点で総返済金額が確定、そのため長期的な返済計画が立てやすい

- 将来、急激な金利上昇があっても関係ない

- 変動金利と比べると金利が高い

住宅ローンを借りた後に金利の動向に気持ちが浮き沈みする人には向いていない。安心最優先なら固定金利がベスト。

変動金利型

- 同時期の金利は他の金利型に比べて格段に低い

- 月々の返済額を抑えられるため繰越返済がしやすい

- 返済額や支払い利息が最後まで確定しないため、返済計画が計画が立てづらい

- 金利があがると毎月の返済額が増えて家計が苦しくなる

経済の動向に敏感な人、毎月の返済額が多少変動しても家計の影響が少ない人に向いています。

固定金利選択型

- 当初10年固定金利は取り扱う金融機関が多く競争が激しいため割安感がある

- 当初固定期間が終了すると、その時点の金利が適用されるため状況によっては毎月の返済額が大幅に増える

金利の低さ、安心感の両方とも欲しい人向けです。裏を返せば中途半端な選択になりますが、景気が読めない今の世の中には向いているかもしれません。

金利タイプより借入金額の決め方がポイント

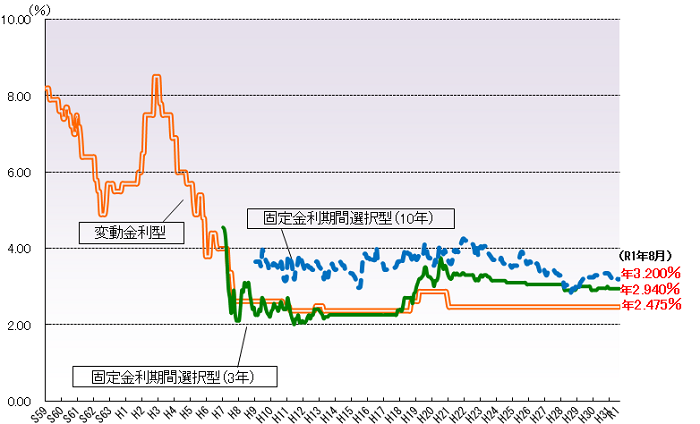

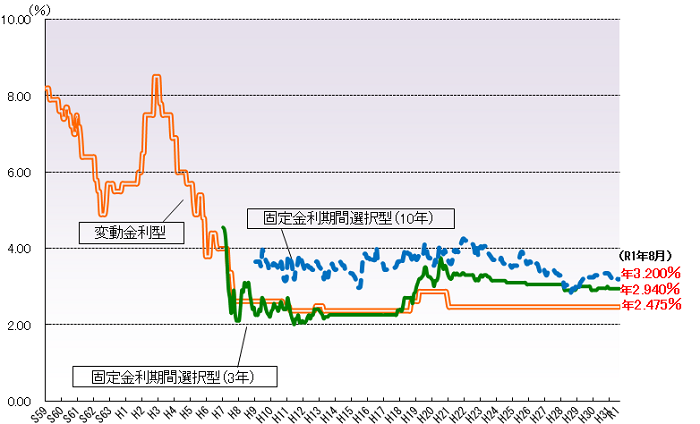

下のグラフを見てください。過去20年を振り替えると大きな金利の上昇はありませんでした。過去の金利の推移を見る限りでは20年前に変動金利で借りた方は勝ち組と言えます。

※上のグラフは店頭金利の推移になっています。実際に借りるときは金利割引がありますので、変動金利では実質金利は1%を切っています。

過去の金利の推移を見る限りでは「変動金利を選ばなければ損!」だと感じてしまいますが、これから先の事なんて誰にも分かりません。専門家の間でも意見は違っています。

結局のところ、固定金利が良いのか、変動金利が良いのか、は住宅ローンを払い終わるまで誰にも分からないのです。

「今後金利が上がらないと思うなら変動金利」なんて言いますが、裏を返せば「人生を賭けたギャンブル」です。万が一、予想が外れてしまえば家族で路頭に迷うことになります。

勘違いしないで欲しいのは変動金利が駄目!と言うわけではありません。

借入金額は固定金利型で借りられる限度額上限としましょう。そうすることで変動金利を選んだ場合でも、毎月の支払いに余裕が生まれます。浮いたお金を繰越返済に充当できれば理想の形になるはずです。

素敵な家づくりになりますように!